承兑汇票贴现费用(利率)的变化,对企业的经营成本有着较大的影响,那么影响承兑汇票贴现费用的因素到底有哪些呢?

承兑汇票贴现费用和哪些因素有关?

1、与票额大小有关

小票额的票据,一般是根据票面金额收取贴现费用。因为其贴现利息数额很小,但所走的程序却一点不少,一般银行不是特别感兴趣。

2、与出票行有关

贴现费用与出票行即承兑汇票的签发行(承兑行)关系密切,一般说来,受信用程度及保付能力的影响,国家控股的农业银行、工商银行、中国银行、建设银行、交通银行出票贴现利率,第二类是地方性银行或股份制银行,如大连银行、盛京银行、哈尔滨银行、北京银行等,贴现利率中等。第三类是部分农村信用社出具的承兑汇票,收取的利率,有的甚至拒贴。

3、与贴现时间及到期日有关

一般票据承兑期限分为6个月、一年,离到期日越近,那么付出的贴现利息越少。

4、与贴现银行有关

由于各家银行规定不一,同样一张票据,在不同银行贴现利率差别很大。

5、与贴现地区有关

在经济发达的深圳、广州、杭州、北京、上海等地贴现比较集中,贴现量大,因此这些地区贴现利率要低于其他地区。东北地区贴现利率要高于上述地区,偏远地区要高于中间城市。

除了上述因素之外,从另一种角度来讲下面几项也将影响承兑汇票贴现费用(利率)。

1、再贴现利率

再贴现政策是中央银行货币政策的组成部分,申请再贴现是商业银行获取资金的途径之一,再贴现利率的高低直接影响商业银行的融资成本和融资方式,并一直是我国票据市场交易利率定价的基准之一。在现阶段,再贴现利率只是作为票据贴现利率的定价基础,中国人民银行对此曾有过规定,即票据贴现利率应在再贴现利率基础上确定加点,而转贴现利率则不受限制,已经完全市场化,即便如此,由于贴现利率与转贴现利率有着十分密切的关系,因此再贴现利率仍会对票据市场利率定价产生重大影响。

2、相关货币市场利率水平

票据市场是货币市场的重要组成部分,票据市场、同业拆借市场和债券回购市场是各商业银行人民币资金运作的主要场所,三者之间的利率变化密切相关,由于票据业务交易成本和风险都高于债券交易,在一般情况下,票据市场利率高于债券回购市场利率,并接受债券回购市场利率变化的直接影响,且呈同方向变化。

3、市场同类产品价格水平

票据业务交易品种与方式决定票据产品的交易成本与风险,并由此设定不同票据产品的交易利率,如票据改进交易方式,减少交易成本,该产品交易利率就会下降,等等。

4、承兑汇票贴现期限和票据信用状况

票据业务以银行和企业信用为前提。对贴现银行而言,通常对一些信用程度较高企业的票据采取优惠价格。同时,对有经常业务往来,并有良好信用的客户,也采取优惠利率的方式,另外根据流动性偏好,对于不同期限、不同票面金额的银行承兑汇票贴现,通常采用不同的利率定价。

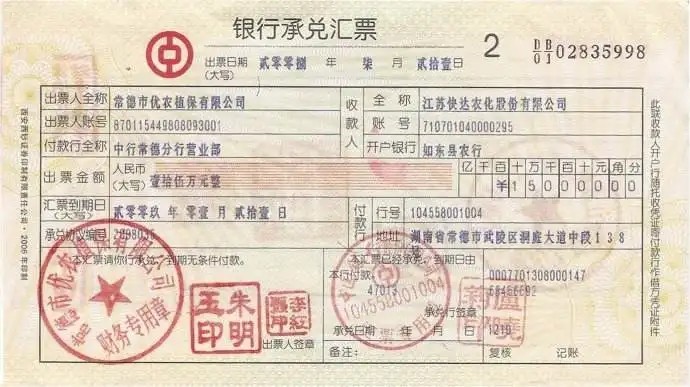

银行承兑汇票的出票人或持票人向银行提示承兑时,银行的信贷部门负责按有关规定和审批程序,对出票人的资格、资信、购销合同和汇票记载的内容进行认真审查,必要时可由出票人提供担保。符合规定和承兑条件的,与出票人签订承兑协议。

银行承兑汇票的优点

1、对于卖方来说,对现有或新的客户提供远期付款方式,可以增加销售额,提高市场竞争力。

2、对于买方来说,利用远期付款,以有限的资本购进更多货物,限度地减少对营运资金的占用与需求,有利于扩大生产规模。

3、相对于贷款融资可以明显降低财务费用。